株式 等 譲渡 所得 割 額 控除 額 と は

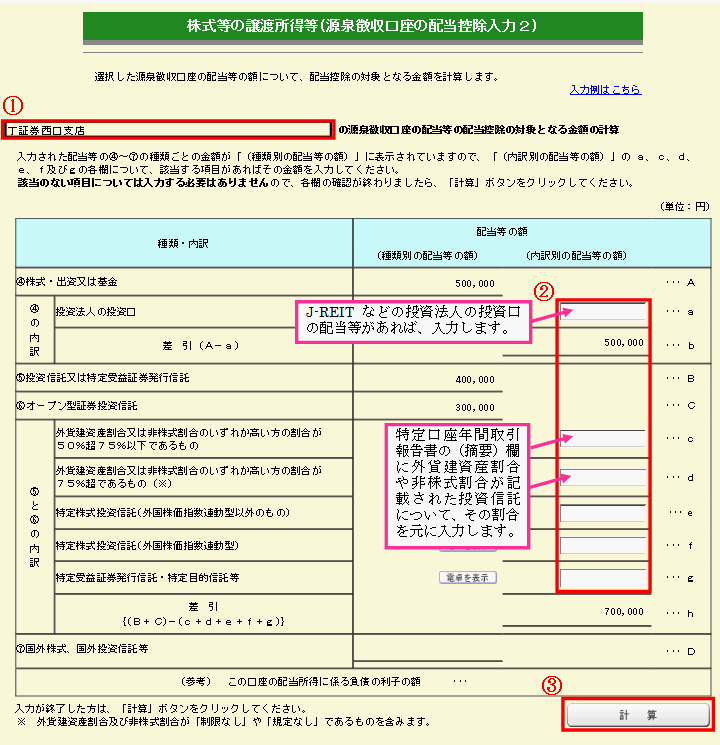

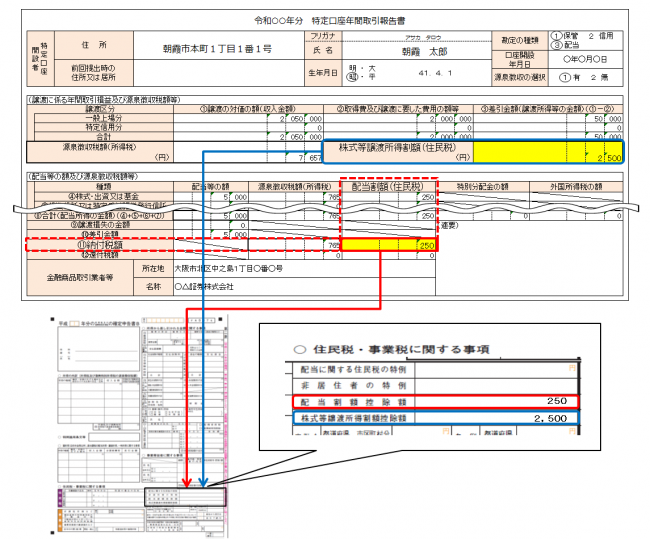

みやぎ の 眼科 宮城 県 仙台 市 宮城野 区住民税の株式等譲渡所得割とは? - そよーちょー通信. 給与から天引きされる所得税や住民税は会社が本人の代わりに納付をしています。この方法を特別徴収といいますが、株式等譲渡所得割も同様に特別徴収をしています。 金融機関はその口座内での売却取引が行われるたびに損益を計算して、利益があれば税金の徴収を行います。反対に損失があれば、すでに徴収した税金か … 詳細. 税額控除および配当割額・株式等譲渡所得割額控除(所得割額 . 配当割・株式譲渡所得割額の控除額の計算方法 市民税(所得割)分:配当割・株式等譲渡所得割額の5分の3 県民税(所得割)分:配当割・株式等譲 …. 配当割額控除・株式等譲渡所得割額控除の制度 - 渋谷区公式サイト. 配当割額控除・株式等譲渡所得割額控除の制度. 前年中の上場株式配当金から差し引かれた(特別徴収された)配当割額(5パーセントの税率)や、上場株 …. 【確定申告書等作成コーナー】-株式等譲渡所得割額控除額が . 株式等譲渡所得割額控除額がある方の入力項目(住民税・事業税に関する事項) 回答. 令和3年中に道府県民税株式等譲渡所得割額(5%の税率)が特別徴収されたいわゆる …. No.1463 株式等を譲渡したときの課税(申告分離課税)|国税庁. また、一般株式等に係る譲渡損失の金額は、原則として上場株式等に係る譲渡所得等の金額から控除することはできません。 (注2) 総収入金額(譲渡価額) …. 都民税配当割・都民税株式等譲渡所得割 | 税金の種類 …. 上場株式等の配当等及び割引債の償還差益に対しては、他の所得と分離し、国税である所得税・復興特別所得税とともに、都民税として配当割が課税されます。 納める方. もち きび 栽培

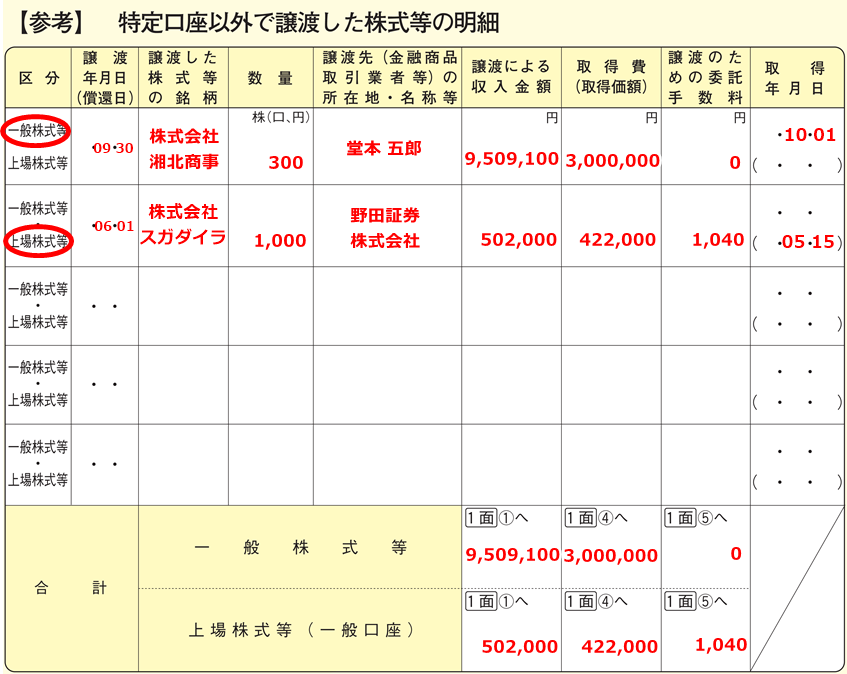

テーラーメイド tp5 と tp5x の 違い上場株式等の配当等及び割引債の償還差益の支払を受けるべき日現在、東京都内に住所を有する個人. 課税対象. …. 譲渡所得(土地・株式等)とは|計算方法は?特別控除額は . 所得税. 目次. 譲渡所得とは. (1)譲渡所得は総合課税と分離課税がある. (2)譲渡所得と事業所得・山林所得との違い. (3)土地や建物などの譲渡所得は …. 令和3年分 株式等の 譲渡所得等のあらまし - 国税庁. 上場株式等に係る譲渡損失の金額がある場合には、その年分の分離課税配当所得等金額と損益通算し、控除しきれない譲渡損失の金額は、翌年以後3年間の各年分の上場株 …. 令和3年分株式等の譲渡所得等の申告のしかた|国税庁. 【事例6】前年分からの繰越譲渡損失を本年分の譲渡所得等及び配当所得等から控除するケース 「株式等に係る譲渡所得等の金額の計算明細書」等の記載例. 株式の譲渡益から所得控除が差し引けますよ、という …. 結論からいえば、 総合所得よりも所得控除のほうが多い場合、その所得控除のあまりは、株式の譲渡所得等から差し引くことができます。 具体例を示しましょう。 <具体例>. 株式の売買でもうかった (株式等の譲渡所得等:50万) 給与所得がある (給与所 ….

幸せ の バナナパン④配当割・・・上場株式等の配当等及び割引債の償還差益に課税. 嫌 な こと ある と 眠く なる

旅行 しおり 作り方⑤株式等譲渡所得割・・・源泉 . 株式を売却した方へ|令和5年分 確定申告特集 - 国税庁. 申告書の提出が必要な方のうち、主なものをご紹介します。. 令和5年中に特定口座(源泉徴収口座)以外で株式等を譲渡(売却)し、所得(利益)を得た方. 特定口座(源泉徴収口座)の譲渡損失を、他の上場株式等の譲渡益から差し引く方. 令和5年分の . 市・県民税の還付(配当割・譲渡割額,年金特別徴収)につい . 配当割額・株式等譲渡所得割額の還付について. 上場株式等に係る配当所得・譲渡所得について確定申告をされた場合,. 市・県民税の所得割額から当該所得の5%相当を控除(差し引き)します。. 控除しきれなかった金額(控除不足額)があるときは均等割 . 確定申告書の「住民税・事業税に関する事項」の記載について . 上場株式等の譲渡所得を申告する方は、当該譲渡所得から特別徴収された株式等譲渡所得割額(住民税額)を記載します。また、当該譲渡所得や株式等譲渡所得割額控除額を住民税の税額算定に算入されたい場合には、住民税の納税. 所得金額の計算と税率(所得割額の計算) | 岡山市. 所得税の確定申告において配当割額や株式等譲渡所得割額の申告はどのように記載したらいいのでしょうか? 所得割の税率 個人市県民税の所得割額の計算で使用する税率は、総合課税分と分離課税分とで区別して、下の表のように定められています。. 今年の確定申告「株式投資する人」の重要変更点 上場株式の . 令和5年分の申告から、上場株式等の配当や譲渡所得などに係る課税方式について、所得税と住民税を一致させることになりました。令和4年分 . No.1250 配当所得があるとき(配当控除)|国税庁. 配当控除を受けるためには、確定申告が必要です。その際には、この配当控除の額のほか、配当について源泉徴収された所得税の額が納付すべき税額の計算上控除されます。 申告先等 所轄税務署 根拠法令等 所法92、措法8の4、8の. 税額控除|春日井市公式ホームページ. 算出された所得割額から差し引けるもので、調整控除、配当控除、住宅借入金等特別税額控除(住宅ローン控除)、外国税額控除、配当割額又は株式等譲渡所得割額の控除があります。調整控除 税源移譲に伴い生じる所得税と個人住民税の人的控除額(基礎控除、扶養控除等)の差額に基因する負担 . 配当割額控除・株式等譲渡所得割額控除|浦安市公式サイト. 市・県民税があらかじめ源泉徴収されている配当所得または株式譲渡所得について、確定申告や市・県民税申告をした場合、それぞれ配当割額・株式等譲渡割額として、市・県民税の所得割額から控除します。 市・県民税の所得割額から控除しきれなかった場合、その年の市・県民税などに . 地方税法施行令 第48条の9の3 配当割額又は株式等譲渡所得割 . 地方税法施行令 第48条の9の3 配当割額又は株式等譲渡所得割額の控除不足額の充当. ※第48条の9の3第1項の改正規定(「においては」を「には」に改める部分を除く。. )及び同条第3項第1号の改正規定は、令和6年1月1日施行(令和4年度税制改正・本文未反映 . 上場株式等の配当等所得及び譲渡所得等の申告方法について . 令和6年度からは、配当割額控除額や株式等譲渡所得割額控除額を適用する場合は、確定申告書の提出が必要となります。 ※令和5年度までのように、市民税・県民税申告書の提出のみでは適用することができませんので、ご注 …. 税額控除 - 朝霞市. (6)配当割額控除額・株式等譲渡所得割額控除額 上場株式等の配当、公社債投資信託以外の証券投資信託(公募)の収益の分配等(特定株式投資信託を除く)や「特定口座かつ源泉徴収あり」で上場株式等を取り引きされている方が上場株式等譲渡益等を申告した場合に、特別徴収された税額が . 税額控除(個人市民税・県民税(個人住民税))/桑名市. 調整控除. 調整控除とは、税源移譲に伴い生じる所得税と個人市・県民税の人的控除額(基礎控除、扶養控除等)の差額に基因する負担増を調整するため、個人市・県民税の所得割額から一定の金額を控除する税額控除です。. ※合計所得金額が2,500万円を . 【確定申告書等作成コーナー】-株式等譲渡所得割額控除額が . 株式等譲渡所得割額控除額がある方の入力項目(住民税・事業税に関する事項) 回答 平成29年中に道府県民税株式等譲渡所得割額(5%の税率)が特別徴収されたいわゆる特定株式等譲渡所得金額について、(1)所得税及び復興特 …. No.1463 株式等を譲渡したときの課税(申告分離課税)|国税庁. 回覧 板 ポスト に 入ら ない

帯 分数 の 引き算税 率. 上場株式等に係る譲渡所得等(譲渡益). 20%(所得税15%、住民税5%). 一般株式等に係る譲渡所得等(譲渡益). 20%(所得税15%、住民税5%). (注) 平成25年から令和19年までは、復興特別所得税として各年分の基準所得税額に2.1パーセントを . 所得税の確定申告において配当割額や株式等譲渡所得割額の . 回答. 確定申告書の「住民税に関する事項」欄の該当箇所に前年中の配当割額控除額や株式等譲渡所得割額控除額の金額を記入します。. 詳細は下のファイル(PDF)をご覧ください。. 添付ファイル. 配当割額や株式等譲渡所得割額の申告方法 (PDF形式、365.55KB). 上場株式等の譲渡損失の繰越控除を使うとむしろ税金が増える . 特に住宅ローン控除は、控除額が大きくなることもあり、少額の株式譲渡損の繰越控除のために、本来申告不要であった株式譲渡所得や配当所得をあえて申告することで、かえって税負担が増えることもあるので注意が必要でしょう。. そうは言っても . 個人市民税所得割の税額の計算方法 - 千葉市. 所得金額調整控除額=(給与等の収入額(1000万円を超える場合は1000万円)-850万円)×10%. 2、給与所得控除後の給与等の金額及び公的年金に係る雑所得の金額があり、給与所得控除後の給与等の金額と公的年金に係る雑所得の金額の合計が10万円を超える . 所得割の税率と税額控除 - 船橋市公式ホームページ. 市民税=所得割額-(配当割+株式等譲渡所得割)×3/5 (注)所得割額 リンク参照 (注)市民税・県民税所得割額から控除しきれなかった分については、その年の市民税・県民税等に充当または還付されます。 6 寄附金控除. 分離課税所得から所得控除を行う順序と申告書の書き方 | 滋賀 . 確定申告において所得税の税額を計算する場合、所得金額からは、医療費や扶養控除などの所得控除が差し引かれます。 所得控除差引後の課税所得について税率を乗じ、所得税が計算されます。 現役で働いている殆どの方の場合、所得控除の合計額が、経常所得の金額(給与所得や …. 道民税株式等譲渡所得割 - 総務部財政局税務課. 道民税株式等譲渡所得割に関するお問い合わせ先・提出先. 道民税株式等譲渡所得割に関するお問い合わせは、 札幌道税事務所税務管理部 へご連絡ください。. 〒060-0003. 札幌市中央区北3条西7丁目 道庁別館2階. 電話番号 …. 特定口座年間取引報告書の見方 - 野村證券. 足首 内側 に 倒れる

おり もの シート トイレ に 流し て しまっ たオープン型投資信託の特別分配金(元本払戻金)の額. 二重課税調整のため、J配当等の額に対する所得税・復興特別所得税の額から、外国所得税等として控除した額. ※投資信託等が内国税を支払っている場合、その金額を内書きで記載し、外国所得税等と同様 . 一般株式等に係る譲渡所得等の課税の特例 | 所得税 - 税務研究会. 一般株式等に係る譲渡所得等の課税の特例.

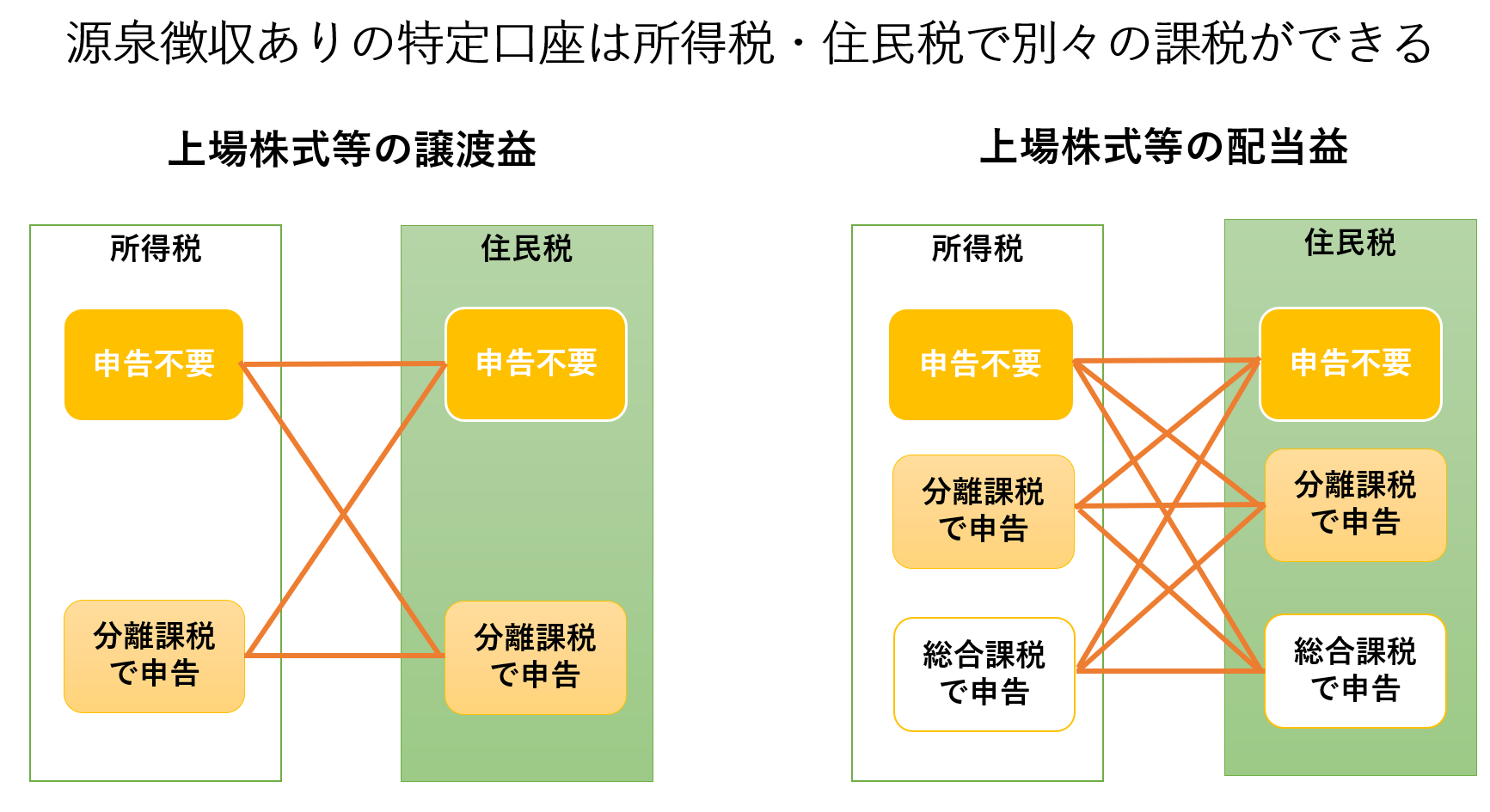

ライトニング リターンズ エンディング 誰 に 会い に令和5年度(令和4年分)以前の「異なる課税方式」の選択について. 上場株式等に係る配当所得等及び譲渡所得等について、個人住民税の納税通知書または特別徴収税額決定通知書が送達される前に、確定申告書とは別に、個人住民税の申告書を提出すること . 県民税の株式等譲渡所得割 - 愛知県 - ネットあいち. 令和3年10月から、特別徴収義務者が行う個人住民税の利子割、配当割、株式等譲渡所得割の申告及び納入について、eLTAX(エルタックス)を通じて電子的に行うことが可能となりました。詳細については、eLTAXウェブページ及び電子化に係る特設ページをご確認ください。. 【確定申告書等作成コーナー】-配当所得がある方の入力項目 . 所得税及び復興特別所得税の確定申告書作成コーナーをご利用いただく場合、道府県民税配当割額は、「金融・証券税制(特定口座)」画面等で入力します。. なお、特定配当等に係る所得及び特定株式等の譲渡所得金額に係る所得について、住民税におい . 令和3年分株式等の譲渡所得等の申告のしかた|国税庁. 確定申告書の記載手順(手書きの場合). P12からP13. (PDF/1,442KB). トラック 積載 はみ出し

食べ て は いけない キャットフード 実名確定申告書、明細書の記載例(手書きの場合). 【事例2】特定口座を利用していないケース. 「株式等に係る譲渡所得等の金額の計算明細書」の記載例. 確定申告書等作成コーナー入力例 (PDF/1 . 配当割額控除額と株式等譲渡所得割額控除額について - 教えて . 毎年確定申告をしていますが、はずかしながら「配当割額控除額」と「株式等譲渡所得割額控除額」につき意識しておりませんでした。証券会社は特定口座源泉徴収ありで、年間取引報告書の記載ですが、配当は所得税37000円、住民税16000円。. 住民税(市県民税)の税額の計算方法 - 神戸市. 住民税(市県民税)は、所得の額に関わらず一定の額がかかる均等割と、前年の所得に応じてかかる所得割の2つがあります。. この2つの税額を足し合わせたものが年税額(1年間で納めていただく金額の合計)となります。. 下の図は税額計算の大ま …. 市から「配当割額、株式等譲渡所得割額の不足控除額について . 横浜市から「配当割引又は株式等譲渡所得割の控除不足額」という通知が来て返金ありました。 昨年、今年確定申告をしましたが、通算損益はなく17万の所得でしたが、夫の扶養を外れているのでしょうか? 専業主婦です。. No.1463 株式等を譲渡したときの課税(申告分離課税)|国税庁. 税 率. 上場株式等に係る譲渡所得等(譲渡益). 20%(所得税15%、住民税5%). 一般株式等に係る譲渡所得等(譲渡益). 20%(所得税15%、住民税5%). (注) 平成25年から令和19年までは、復興特別所得税として各年分の基準所得税額に2.1パーセントを . No.1440 譲渡所得(土地や建物を譲渡したとき)|国税庁. 土地や建物を譲渡した場合の特別控除額は次のようになっています(特別控除は一定の要件を満たす場合に適用されます)。. (イ) 収用等により土地建物を譲渡した場合 ・・・ 5,000万円. (ロ) マイホーム(居住用財産)を譲渡した場合 ・・・ …. 住民税の基礎知識 - 大和総研. 所得割とは、納税者の前年の所得金額に応じて課税されるものです(前年所得課税)。. 税額の計算は、1各種所得金額から基礎控除・配偶者控除などの所得控除の額を差し引き、2これに各種所得の税率を適用して算出税額を求めます(総. 合課税の所得 …. 住民税の所得割・均等割とは|納付方法は?申告は必要 . 住民税は「所得割」と「均等割」から成り立っていますが、 このうち「均等割」とは、所得の額にかかわらず均等の税額で課されるというものです。. 均等割は、道府県民税と市町村民税の合計額です。. て へん に 耳 3 つ

ゆー わく 奥様均等割額 = 都民税額(1,500円) + 特別区 …. 配当割額控除額と株式等譲渡所得割額控除額について質問です .

大宮 横 に なれる 場所1.人的控除額の差の合計額. お 散歩 嫌い な 犬

2.住民税の合計課税所得金額. 200万円超. {人的控除額の差の合計額-(住民税の合計課税所得金額-200万円)}の5%(特別区 …. No.1545 株式等を対価とする株式の譲渡に係る譲渡所得等の . なお、この特例は、株式交付により株式交付親会社の株式以外の資産の交付を受けた場合等を除き、確定申告は不要です。 (注)令和5年10月1日以後に行われる株式交付については、株式交付の直後の株式交付親会社が一定の同族会社に該当する場合を除きます。. 配当控除|武蔵野市公式ホームページ. 国税において法人税と所得税の二重課税を防止する趣旨から配当控除の制度が設けられたのと同様に、個人住民税においても、配当所得(総合課税分)に一定割合を乗じた金額を所得割額から差し引きます。なお、配当割額の控除(下記リンク「配当割額・株式等譲渡所得割額の控除」参照)とは別 .